Objem poskytnutých hypoték v únoru dosáhl 15,8 miliardy korun, což znamenalo nárůst o více než pětinu proti předchozímu měsíci. Nárůst únorové aktivity na hypotečním trhu oproti lednu bývá běžný, avšak tentokrát stoupla i nad rámec běžné sezónnosti, upozorňuje dnes na svém webu Česká bankovní asociace (ČBA) ve zprávě o aktuálních údajích Hypomonitoru, do něhož dodávají data všechny banky a stavební spořitelny poskytující hypotéky na tuzemském trhu. Meziročně byl objem poskytnutých hypoték v únoru obdobně jako předešlý měsíc dvojnásobný, což ovšem podle ČBA souvisí především se stále nízkou srovnávací základnou ze začátku minulého roku. Úrokové sazby podle Hypomonitoru v únoru pokračovaly v poklesu a dostaly se z lednových 5,54 procenta na 5,36 %.

Objem hypoték z meziročního pohledu sice v únoru vzrostl o 100 %, přesto ve srovnání s dobou před růstem úrokových sazeb nadále zůstává slabší a například o čtvrtinu nižší než v únoru roku 2020.

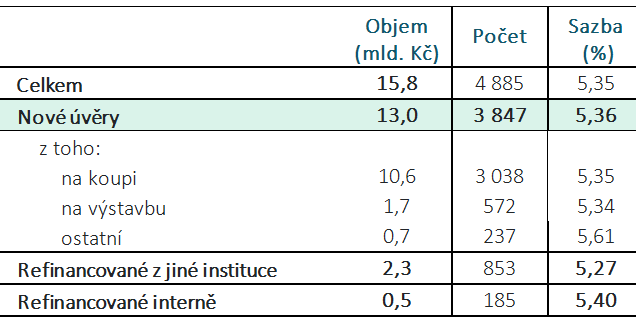

Objem skutečně nově poskytnutých hypoték bez refinancování v únoru dosáhl 13 mld. Kč po lednových 10,9 mld. Objem refinancovaných úvěrů (interně či z jiné instituce) pak činil 2,8 mld. Kč oproti 2,1 mld. Kč o měsíc dříve. Podíl refinancovaných úvěrů na celkovém objemu poskytnutých hypoték činil v únoru 17,5 %, což je jen nepatrně nad průměrem loňského roku (17,2 %).

Počet nově poskytnutých hypoték dosáhl v únoru 3850, což představuje 20procentní meziměsíční a 68% meziroční nárůst. Ve srovnání s únorem 2020 je však počet hypoték nižší o 37 %. Průměrný měsíční počet nových hypoték se v roce 2020 pohyboval kolem 6,7 tisíc a ve výjimečně silném roce 2021 pak dosahoval 9,5 tis, připomíná ČBA.

Průměrná hypoteční sazba je stále nadprůměrně vysoká

Pokles úročení jde podle ČBA na vrub rychlejšímu poklesu tržních úrokových sazeb, které se v posledních měsících dostaly na nejnižší úrovně od přelomu let 2021 a 2022 v důsledku sílícího očekávání poklesu sazeb ze strany centrálních bank. »I přes uvedený vývoj však zůstávají hypoteční sazby z pohledu posledních dvou dekád nadprůměrně vysoké. Na podobných či mírně vyšších úrovních se naposledy nacházely také v letech 2008 a 2009,« podotýká ČBA s tím, že realizované úrokové sazby na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv. Nabídkové sazby se rovněž dostaly citelněji pod šestiprocentní hranici a v omezených případech se objevují i nabídky pod úrovní pěti procent.

Objemy a počty poskytnutých hypoték a průměrné sazby za únor 2024

Splátky hypoték jsou stále výrazně vyšší, než bývalo obvyklé

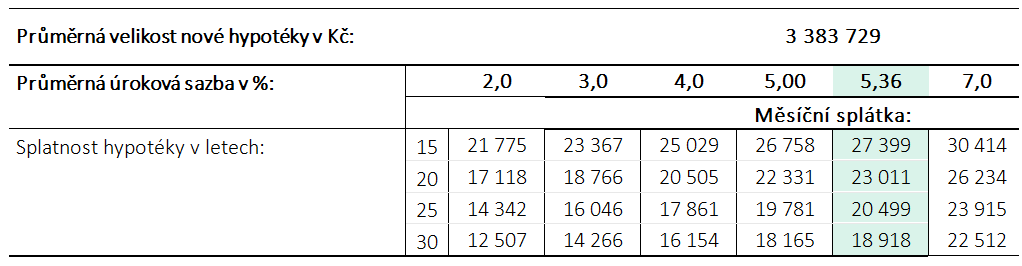

Průměrná výše hypotéky v únoru mírně poklesla, a to z 3,41 na 3,38 mil. Kč, nadále však patří mezi nejvyšší za poslední dva roky. Nejvyšší průměrná výše hypotéky byla dosažena v listopadu 2021 a činila 3,46 mil. Kč, od té doby se postupně snižovala a své nejnižší úrovně dosáhla v lednu minulého roku, a to 2,83 mil. Kč.

Měsíční splátka průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

Pozn.: barevný sloupec odpovídá úrokové sazbě posledního ČBA Hypomonitoru, ostatní sazby jsou ilustrační.

Tabulka udává scénáře vývoje měsíční splátky pro různé délky splatnosti hypotéky. Je z ní patrné, že růst hypotečních sazeb o jeden procentní bod znamená pro průměrnou velikost hypotéky zvýšení měsíční splátky o zhruba 1,5 až dva tisíce korun. Ve srovnání s dvouprocentní úrokovou sazbou, která byla na trhu běžná v dřívějších letech, tak znamená současná hypoteční sazba nárůst měsíční splátky u průměrné hypotéky zhruba o šest tisíc korun. Splátka hypotéky ve výši jednoho milionu korun s 30letou splatností se současnými úrokovými sazbami se pohybuje kolem 5,6 tisíc Kč.

(ici)